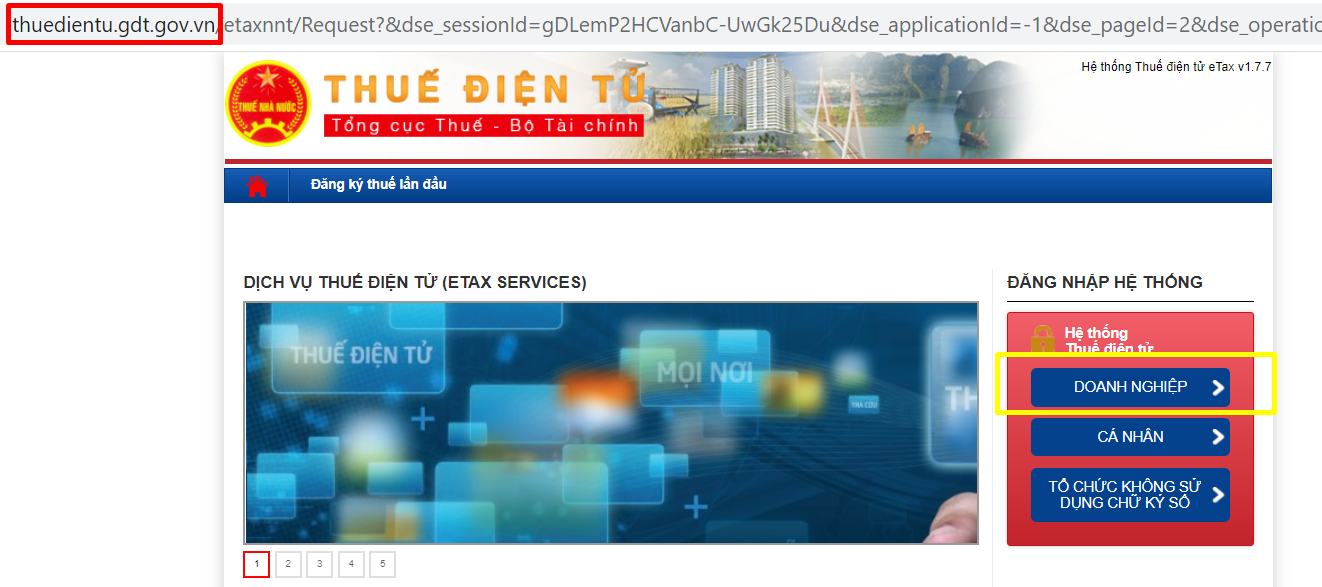

Trong quá trình làm việc, kế toán thuế sẽ có nhiều lúc gặp sự cố về ngày nộp thuế, dẫn đến bị chậm ngày nộp thuế và dẫn đến doanh nghiệp bị phạt. Vậy cụ thể những trường hợp nào phải phải nộp tiền chậm nộp thuế? Các mức phạt chậm nộp thuế? Cách hạch toán tiền chậm nộp thuế như thế nào? Các bạn cùng Nghiệp Vụ Kế Toán Thuế qua bài viết dưới đây nhé!

Xem thêm: Những nhiệm vụ của kế toán thuế trong doanh nghiệp

I. Khi nào người nộp thuế bi tính chậm nộp thuế?

Trong những trường hợp nào thì phải nộp tiền chậm nộp thuế?

1. Các trường hợp phải nộp Tiền chậm nộp thuế

– Người nộp thuế chậm nộp tiền thuế so với:

- Thời hạn quy định lớp kế toán thực hành

- Thời hạn gia hạn nộp thuế

- Thời hạn ghi trong thông báo của cơ quan quản lý thuế,

- Thời hạn trong quyết định ấn định thuế hoặc

- Quyết định xử lý của cơ quan quản lý thuế;

– Người nộp thuế khai bổ sung hồ sơ khai thuế làm tăng số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện khai thiếu số tiền thuế phải nộp thì phải nộp tiền chậm nộp đối với số tiền thuế phải nộp tăng thêm kể từ ngày kế tiếp ngày cuối cùng thời hạn nộp thuế của kỳ tính thuế có sai, sót hoặc kể từ ngày hết thời hạn nộp thuế của tờ khai hải quan ban đầu;

– Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế đã được hoàn trả hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế được hoàn nhỏ hơn số tiền thuế đã hoàn thì phải nộp tiền chậm nộp đối với số tiền thuế đã hoàn trả phải thu hồi kể từ ngày nhận được tiền hoàn trả từ ngân sách nhà nước;

– Trường hợp được nộp dần tiền thuế nợ quy định tại khoản 5 Điều 124 của Luật 38/2019/QH14;

“Chưa thực hiện biện pháp cưỡng chế thuế đối với trường hợp người nộp thuế được cơ quan quản lý thuế khoanh tiền thuế nợ trong thời hạn khoản nợ; không tính tiền chậm nộp thuế theo quy định của Luật này; được nộp dần tiền thuế nợ trong thời hạn nhưng không quá 12 tháng kể từ ngày bắt đầu của thời hạn cưỡng chế thuế.

Việc nộp dần tiền thuế nợ được thủ trưởng cơ quan quản lý trực tiếp người nộp thuế xem xét trên cơ sở đề nghị của người nộp thuế và phải có bảo lãnh của tổ chức tín dụng. Bộ trưởng Bộ tài chính quy định số lần nộp dần và hồ sơ, thủ tục về nộp dần tiền thuế nợ.”

– Trường hợp không bị xử phạt vi phạm hành chính về quản lý thuế do hết thời hiệu xử phạt nhưng bị truy thu số tiền thuế thiếu quy định tại khoản 3 Điều 137 của Luật 38/2019/QH14;

“Quá thời hiệu xử phạt vi phạm hành chính về quản lý thuế thì người nộp thuế không bị xử phạt nhưng vẫn phải nộp đủ số tiền thuế thiếu, số tiền thuế trốn, số tiền thuế được miễn, giảm, hoàn, không thu không đúng, tiền chậm nộp vào ngân sách nhà nước trong thời hạn 10 năm trở về trước kể từ ngày phát hiện hành vi vi phạm.

Trường hợp người nộp thuế không đăng ký thuế thì phải nộp đủ số tiền thuế thiếu, số tiền thuế trốn, tiền chậm nộp cho toàn bộ thời gian trở về trước kể từ ngày phát hiện hành vi vi phạm”

– Trường hợp không bị xử phạt vi phạm hành chính về quản lý thuế đối với hành vi quy định tại khoản 3 và khoản 4 Điều 142 của Luật 38/2019/QH14;

Xử lý về chậm nộp tiền thuế

– Cơ quan, tổ chức được cơ quan quản lý thuế ủy nhiệm thu thuế chậm chuyển tiền thuế, tiền chậm nộp, tiền phạt của người nộp thuế vào ngân sách nhà nước thì phải nộp tiền chậm nộp đối với số tiền chậm chuyển theo quy định.

2. Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp thuế

– Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

– Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

Xem thêm: Mẫu giấy nộp tiền vào ngân sách nhà nước mới nhất

3. Những trường hợp không tính tiền chậm nộp thuế

Không tính tiền chậm nộp trong các trường hợp sau đây:

– Người nộp thuế cung ứng hàng hóa, dịch vụ được thanh toán bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán thì không phải nộp tiền chậm nộp.

Số tiền nợ thuế không tính chậm nộp là tổng số tiền thuế còn nợ ngân sách nhà nước của người nộp thuế nhưng không vượt quá số tiền ngân sách nhà nước chưa thanh toán;

– Các trường hợp quy định tại điểm b khoản 4 Điều 55 của Luật 38/2019/QH14 thì không tính tiền chậm nộp trong thời gian chờ kết quả phân tích, giám định; trong thời gian chưa có giá chính thức; trong thời gian chưa xác định được khoản thực thanh toán, các khoản điều chỉnh cộng vào trị giá hải quan.

– Chưa tính tiền chậm nộp đối với các trường hợp được khoanh nợ theo quy định tại Điều 83 của Luật 38/2019/QH14.

– Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế phải nộp giảm thì được điều chỉnh số tiền chậm nộp đã tính tương ứng với số tiền chênh lệch giảm.

– Người nộp thuế phải nộp tiền chậm nộp theo quy định tại khoản 1 Điều này được miễn tiền chậm nộp trong trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật 38/2019/QH14.

– Bộ trưởng Bộ Tài chính quy định thủ tục xử lý đối với việc chậm nộp tiền thuế.

4. Phân biệt tiền Thuế truy thu và tiền phạt chậm nộp thuế

Đây là 02 khoản khác nhau và cách hạch toán cũng khác nhau. Cùng tham khảo trong các công văn hướng dẫn hạch toán tiền chậm nộp thuế và hạch toán truy thu Thuế sau quyết toán Nghiệp vụ kế toán thuế tổng hợp dưới đây

- Công văn Số 13521/CT-TTHT ngày 28/12/2007 về việc hạch toán kế toán số thuế truy thu thêm qua kiểm tra quyết toán thuế

- Công văn 1287/CT-TTHT Ngày 29/05/2015 Về việc điều chỉnh số liệu sau thanh tra

- Thông tư 96/2015/TT-BTC ban hành ngày 22/06/2015

II. Tiền Chậm Nộp Thuế Có Được Tính Vào Chi Phí?

Theo khoản 2 điều 4 Thông tư 96/2015/TT-BTC quy định: Các khoản chi không được trừ khi xác định thu nhập chịu thuế bao gồm:

“2.36. Các khoản tiền phạt về vi phạm hành chính bao gồm: vi phạm luật giao thông, vi phạm chế độ đăng ký kinh doanh, vi phạm chế độ kế toán thống kê, vi phạm pháp luật về thuế bao gồm cả tiền chậm nộp thuế theo quy định của Luật Quản lý thuế và các khoản phạt về vi phạm hành chính khác theo quy định của pháp luật.”

⇒ Như vậy: Khoản tiền phạt chậm nộp thuế, vi phạm hành chính … sẽ không được trừ khi tính thuế TNDN (Cuối năm khi tính thuế TNDN thì phải loại ra)

II. Cách Hạch Toán Tiền Phạt Chậm Nộp Thuế

Hướng dẫn hạch toán tiền chậm nộp thuế

1. Phản ánh số tiền phạt nộp chậm, ghi:

Nợ TK 811 – Chi phí khác

Có TK 3339 – Phí, lệ phí và các khoản phải nộp khác

2. Khi nộp tiền vào Ngân sách nhà nước, ghi:

Nợ TK 3339 – Phí, lệ phí và các khoản phải nộp khác

Có các TK 111, 112

Lưu ý: Khoản tiền phạt chậm nộp Cuối kỳ kết chuyển:

Nợ TK 911

Có TK 811

»»»»» Học Kế Toán Online Ở Đâu Tốt

III. Mức Phạt Và Cách Tính Số Tiền Thuế Nộp Chậm

Tại Khoản 3 Điều 3 Luật số 106/2016/QH13 quy định như sau:

“Người nộp thuế chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định xử lý của cơ quan quản lý thuế thì phải nộp đủ tiền thuế và tiền chậm nộp thuế theo mức bằng 0,03%/ngày tính trên số tiền thuế chậm nộp”

Vậy có thể tóm tắt như sau:

– Đối với khoản thuế nợ phát sinh từ ngày 01/7/2016 thì tiền nộp chậm là 0,03%/ngày tính trên tiền nộp thuế chậm

– Đối với khoản thuế nợ phát sinh trước ngày 01/7/2016 nhưng sau ngày 01/7/2016 vẫn chưa nộp thì được tính:

+ Từ ngày 1/7/2016 thì số tiền phạt = Số tiền thuế chậm nộp x 0,03% x Số ngày chậm nộp

+ Từ ngày 1/1/2015 đến 30/6/2016 thì số tiền phạt = Số tiền thuế nộp chậm x 0,05% x Số ngày chậm nộp

+ Trước ngày 1/1/2015: Số ngày chậm nộp < 90 ngày thì Số tiền phạt = Số tiền thuế nộp chậm x 0,05% X Số ngày doanh nghiệp nộp chậm. Nếu số ngày chậm nộp > 90 ngày thì số tiền phạt = Số tiền thuế chậm nộp x 0,07% x (Tổng số ngày chậm nộp – 90)

Ví dụ 1: Công ty A thực hiện kê khai thuế quý 2 năm 2016 và số tiền phải nộp là 10 triệu đồng nhưng chưa đi nộp. Đến ngày 20/8/2016 công ty này mới đi nộp thuế GTGT quý 2 thì số tiền nộp chậm của công ty là

Thời hạn nộp tiền thuế GTGT quý 2/2016 là ngày 30/7 vì vậy mà ngày nộp chậm được tính từ ngày 01/8/2016 do ngày 31/7/2016 là ngày chủ nhật

⇒ Số ngày chậm nộp là 20 ngày

⇒ Số tiền nộp chậm thuế = số tiền nộp chậm x 0,03% x 20 = 10.000.000 x 0,03% x 20 = 60.000

Ví dụ 2: Công ty B phải nộp 100 triệu đồng tiền thuế GTGT vào tháng 8/2014, thời hạn nộp chậm nhất là ngày 22/9/2014. Nhưng đến ngày 20/8/2016 công ty này mới đi nộp thuế GTGT nên số tiền chậm nộp sẽ được tính như sau: thanh toán tt là gì

Từ trước ngày 01/01/2015

Từ 23/9/2014 đến ngày 21/12/2014 thì số ngày nộp chậm là 90 ngày

⇒ Tiền nộp chậm = 100 triệu x 0,05% x 90 ngày = 4,5 triệu

Từ ngày 22/12/2014 đến 31/12/2014 thì số ngày nộp chậm là 10 ngày

⇒ Tiền nộp chậm = 100 triệu x 0,07% x10 ngày = 0,7 triệu

Từ ngày 01/01/2015 đến ngày 30/6/2016 thì số ngày nộp chậm là 547 ngày

⇒ Số tiền nộp chậm = 100 triệu x 0,05% x 547 ngày = 27,35 triệu

Từ ngày 01/7/2016 đến ngày 20/8/2016 đến ngày 20/8/2016 số ngày nộp chậm là 51 ngày

⇒Số tiền nộp chậm = 100 triệu x 0,03% x 51 ngày = 1,53 triệu

Vậy số tiền nộp chậm của công ty B là 4,5+0,7+27,35+1,53= 34,08 triệu đồng

Mức phạt nộp chậm tờ khai và lệ phí môn bài

1. Mức phạt nộp chậm tờ khai lệ phí môn bài

Căn cứ điều 9, Thông tư 166/2013/TT-BTC quy định thì mức phạt nộp chậm tờ khai lệ phí môn bài được tóm tắt như sau:

| Mức phạt | Số ngày chậm nộp |

| Phạt cảnh cáo | 01 đến 05 ngày |

| 400.000 – 1.000.000 | 01 đến 10 ngày |

| 800.000 – 2.000.000 | 10 đến 20 ngày |

| 1.200.000 – 3.000.000 | 20 đến 30 ngày |

| 1.600.000 – 4.000.000 | 30 đến 40 ngày |

| 2.000.000 – 5.000.000 | 40 đến 90 ngày |

Chú ý: Số ngày nộp chậm sẽ tính từ ngày hết hạn nộp tờ khai lệ phí môn bài

Ví dụ: Công ty X thành lập ngày 15/2/2018 thì số ngày nộp chậm sẽ được tính từ ngày 1/3/2018 do hạn nộp chậm nhất vào ngày cuối cùng của tháng.

2. Mức phạt nộp chậm tiền lệ phí môn bài

Theo thông tư 130/2016/TT-BTC thì mức phạt nộp chậm tiền thuế được tính theo công thức khoa hoc lap bctc cap toc

Số tiền phạt = Số tiền thuế chậm nộp x 0.03% x số ngày nộp chậm

Chú ý:

– Việc khai thuế môn bài chậm nhất là ngày 30 tháng 01 của năm khai thuế

– Trường hợp người nộp thuế mới ra hoạt động kinh doanh thì phải khai thuế môn bài chậm nhất là ngày cuối cùng của tháng bắt đầu hoạt động kinh doanh.

Ví dụ: Doanh nghiệp A phải nộp tiền lệ phí môn bài là 3.000.000 vnđ, hạn nộp đúng là ngày 30/1 tuy nhiên công ty quên không nộp. Đến ngày 19/2 kế toán mới đi nộp tiền thì số ngày chậm nộp là 19 ngày. Số tiền phạt nộp chậm thuế môn bài là: (3.000.000 x 0,03% x 19) = 17.100 vnđ

IV. Cách Xử Lý Tiền Thuế Nộp Chậm Nộp Thừa

1. Người nộp thuế có số tiền thuế, tiền chậm nộp, tiền phạt đã nộp lớn hơn số tiền thuế, tiền chậm nộp, tiền phạt phải nộp thì được bù trừ số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa với số tiền thuế, tiền chậm nộp, tiền phạt còn nợ hoặc trừ vào số tiền thuế, tiền chậm nộp, tiền phạt phải nộp của lần nộp thuế tiếp theo hoặc được hoàn trả số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa khi người nộp thuế không còn nợ tiền thuế, tiền chậm nộp, tiền phạt. kế toán lê ánh

Trường hợp người nộp thuế đề nghị bù trừ tiền thuế, tiền chậm nộp, tiền phạt nộp thừa với số tiền thuế, tiền chậm nộp, tiền phạt còn nợ thì không tính tiền chậm nộp tương ứng với khoản tiền bù trừ trong khoảng thời gian từ ngày phát sinh khoản nộp thừa đến ngày cơ quan quản lý thuế thực hiện bù trừ.

2. Trường hợp người nộp thuế yêu cầu hoàn trả số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa thì cơ quan quản lý thuế phải ra quyết định hoàn trả số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa hoặc có văn bản trả lời nêu rõ lý do không hoàn trả trong thời hạn 05 ngày làm việc kể từ ngày nhận được văn bản yêu cầu.

3. Không hoàn trả số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa và cơ quan quản lý thuế thực hiện thanh khoản số tiền nộp thừa trên sổ kế toán, trên hệ thống dữ liệu điện tử trong các trường hợp sau

– Cơ quan quản lý thuế đã thông báo cho người nộp thuế về số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa được hoàn trả nhưng người nộp thuế từ chối nhận lại số tiền nộp thừa bằng văn bản;

– Người nộp thuế không hoạt động tại địa chỉ đã đăng ký với cơ quan thuế, đã được cơ quan quản lý thuế thông báo về số tiền nộp thừa trên phương tiện thông tin đại chúng mà sau 01 năm kể từ ngày thông báo, người nộp thuế không có phản hồi bằng văn bản yêu cầu hoàn trả tiền thuế, tiền chậm nộp, tiền phạt nộp thừa với cơ quan quản lý thuế;

– Khoản nộp thừa quá thời hạn 10 năm kể từ ngày nộp tiền vào ngân sách nhà nước mà người nộp thuế không bù trừ nghĩa vụ thuế và không hoàn thuế.

4. Trường hợp người nộp thuế không hoạt động tại địa chỉ đăng ký kinh doanh có tiền thuế, tiền chậm nộp, tiền phạt nộp thừa và tiền thuế, tiền chậm nộp, tiền phạt còn nợ thì cơ quan quản lý thuế thực hiện bù trừ tiền thuế, tiền chậm nộp, tiền phạt nộp thừa với số tiền thuế, tiền chậm nộp, tiền phạt còn nợ

Thủ tục xử lý tiền thuế xuất nhập khẩu nộp chậm

1. Tiền thuế, tiền chậm nộp, tiền phạt đối với hàng hóa xuất khẩu, nhập khẩu được coi là nộp thừa trong các trường hợp

a) Người nộp thuế có số tiền thuế, tiền chậm nộp, tiền phạt đã nộp lớn hơn số tiền thuế, tiền chậm nộp, tiền phạt phải nộp đối với từng loại thuế trong thời hạn 10 năm kể từ ngày nộp tiền vào ngân sách nhà nước thì được bù trừ số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa với số tiền thuế, tiền chậm nộp, tiền phạt còn nợ, kể cả việc bù trừ giữa các loại thuế với nhau; hoặc trừ vào số tiền thuế, tiền chậm nộp, tiền phạt phải nộp của lần nộp thuế tiếp theo; hoặc hoàn trả số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa khi người nộp thuế không còn nợ tiền thuế, tiền chậm nộp, tiền phạt; trừ trường hợp không được miễn xử phạt do đã thực hiện quyết định xử phạt vi phạm pháp luật về thuế của cơ quan quản lý thuế hoặc cơ quan nhà nước có thẩm quyền quy định tại khoản 2 Điều 111 Luật Quản lý thuế;

b) Người nộp thuế có số tiền thuế được hoàn theo quy định của pháp luật về thuế xuất khẩu, thuế nhập khẩu, thuế giá trị gia tăng, thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường, thuế tự vệ, thuế chống bán phá giá, thuế chống trợ cấp.

2. Việc xử lý đối với số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa

a) Hồ sơ bao gồm:

a.1) Công văn đề nghị xử lý tiền thuế nộp thừa, tiền chậm nộp, tiền phạt nêu rõ số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa; số tiền thuế, tiền chậm nộp, tiền phạt phải nộp, số tiền thuế, tiền chậm nộp, tiền phạt thực tế đã nộp; lý do nộp thừa, cách đề nghị xử lý: 01 bản chính;

a.2) Hồ sơ hải quan và các giấy tờ, tài liệu khác liên quan đến số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa: 01 bản chụp; cách quản lý nhân sự

a.3) Chứng từ nộp thuế, nộp tiền chậm nộp, nộp phạt: 01 bản chụp, xuất trình bản chính để đối chiếu.

b) Cơ quan hải quan nơi người nộp thuế có số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa có trách nhiệm tiếp nhận, kiểm tra hồ sơ do người nộp thuế nộp, đối chiếu với hồ sơ hải quan gốc lưu tại đơn vị, xác định tính thống nhất, hợp lệ và tính chính xác, đúng quy định của hồ sơ và xử lý như sau:

b.1) Trường hợp xác định thực tế số tiền thuế, tiền chậm nộp, tiền phạt đã nộp lớn hơn số tiền thuế, tiền chậm nộp, tiền phạt phải nộp; kê khai của người nộp thuế là chính xác thì ban hành quyết định hoàn tiền thuế, tiền chậm nộp, tiền phạt nộp thừa theo mẫu số 03/QĐHT/2013 Phụ lục II ban hành kèm Thông tư này;

b.2) Trường hợp xác định thực tế số tiền thuế, tiền chậm nộp, tiền phạt đã nộp lớn hơn số tiền thuế, tiền chậm nộp, tiền phạt phải nộp nhưng kê khai của người nộp thuế về số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa chưa chính xác thì thông báo bằng văn bản cho người nộp thuế biết và ban hành quyết định hoàn tiền thuế, tiền chậm nộp, tiền phạt nộp thừa phù hợp với số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa đúng theo quy định; học xuất nhập khẩu tại đà nẵng

b.3) Trường hợp xác định thực tế không có số tiền thuế, tiền chậm nộp, tiền phạt đã nộp lớn hơn số tiền thuế, tiền chậm nộp, tiền phạt phải nộp; cơ quan hải quan thông báo bằng văn bản cho người nộp thuế biết, nêu rõ cơ sở xác định không có số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa.

c) Thời hạn cơ quan hải quan xử lý hồ sơ nêu tại điểm b khoản này là 05 ngày làm việc, kể từ ngày nhận được đủ hồ sơ đề nghị trả lại tiền thuế, tiền chậm nộp, tiền phạt nộp thừa; học xuất nhập khẩu ở đâu tốt nhất

d) Trên cơ sở quyết định hoàn tiền thuế, tiền chậm nộp, tiền phạt nộp thừa; cơ quan hải quan nơi người nộp thuế có số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa phải thanh khoản số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa và đóng dấu trên tờ khai hải quan gốc do người nộp thuế nộp: “Hoàn tiền thuế, tiền chậm nộp, tiền phạt nộp thừa.. đồng, theo Quyết định số… ngày… tháng… năm… của…” và sao 01 bản tờ khai đã thanh khoản này để lưu vào hồ sơ hoàn thuế, trả lại tờ khai hải quan gốc cho người nộp thuế.

3. Thẩm quyền quyết định hoàn tiền thuế, tiền chậm nộp, tiền phạt nộp thừa: Cơ quan hải quan nơi có phát sinh tiền thuế, tiền chậm nộp, tiền phạt nộp thừa quyết định hoàn tiền thuế, tiền chậm nộp, tiền phạt nộp thừa cho người nộp thuế theo quy định.

4. Việc xử lý đối với số tiền thuế giá trị gia tăng nộp thừa thực hiện theo hướng dẫn tại khoản 4 Điều 130 Thông tư 128/2013.

Trên đây là cách xử lý tiền thuế nộp chậm nộp thừa để bạn đọc tham khảo. Chúc bạn thành công.

Trên đây Nghiệp Vụ Kế Toán Thuế đã thông tin đến bạn đọc những trường hợp bị phạt chậm nộp tiền thuế, mức xử phạt và hướng dẫn về hạch toán tiền chậm nộp thuế chi tiết. Để tìm hiểu thêm các nghiệp vụ kế toán thuế trong doanh nghiệp các bạn có thể xem thêm các bài viết dưới đây:

Leave a Reply