Phân bổ thu nhập để giảm số tiền đóng thuế TNCN là công việc cần làm của kế toán doanh nghiệp. Thuế TNCN phải đóng được tính theo mức thu nhập chịu thuế, vì vậy kế toán cần biết cách phân bổ sao cho giảm thiểu tối đa số tiền đóng thuế TNCN cho người lao động. Theo dõi bài viết dưới đây của Nghiệp vụ kế toán thuế để biết chi tiết

Tham khảo: Học kế toán thuế chuyên sâu ở đâu tốt

Hướng dẫn phân bổ thu nhập để giảm số tiền đóng thuế TNCN

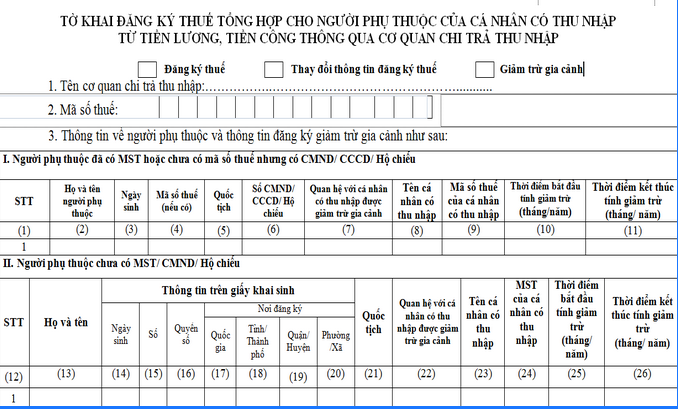

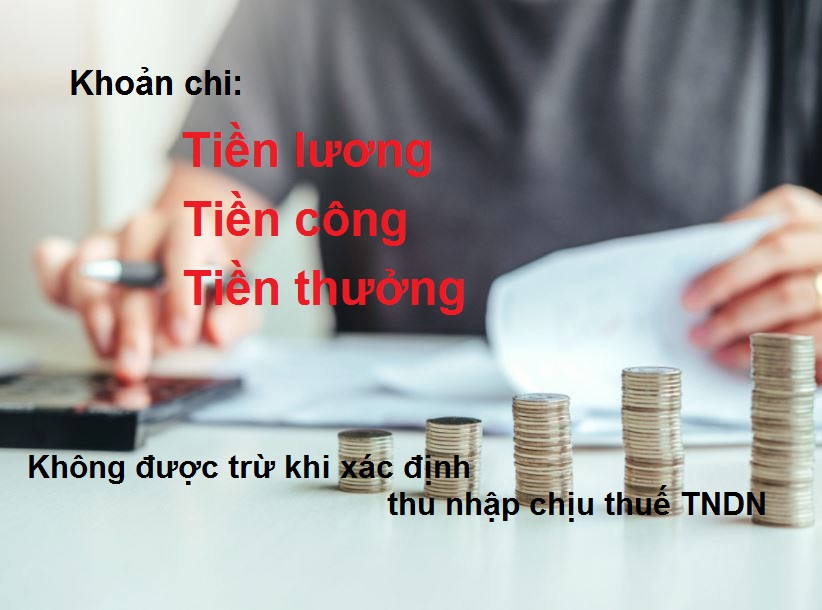

Thứ nhất, kế toán phải có trách nhiệm phân bổ các khoản thu nhập, phụ cấp, trợ cấp của người lao động một cách đúng luật, đúng thực tế để đảm bảo được quyền lợi chính đáng của người lao động.

Mọi khoản phụ cấp, trợ cấp của người lao động mà kế toán đều đưa vào một khoản thu nhập duy nhất (Tiền lương) là việc làm gây thiệt hại cho người lao động. khóa học xuất nhập khẩu thực tế

Thứ hai, nhiều khoản phụ cấp, trợ cấp sẽ được trừ khi tính thuế TNCN, kế toán cần phân bổ thu nhập của người lao động đúng với thực tế và quy định của pháp luật để đảm bảo lợi ích tối đa của người lao động:

1. Phụ cấp công tác phí

Nếu doanh nghiệp có khoản phụ cấp cho người lao động đi công tác thì khoản tiền này người lao động không phải đóng thuế TNDN (Doanh nghiệp cần phải có quy chế rõ ràng, theo đó quy định rõ điều kiện được hưởng và mức hưởng tiền phụ cấp công tác phí). lớp kế toán tổng hợp

Nội dung này được quy định tại Khoản 2.9 Điều 4 Thông tư 96/2015/TT-BTC).

“2.9. Chi phụ cấp tàu xe đi nghỉ phép không đúng theo quy định của Bộ Luật Lao động.

Chi phụ cấp cho người lao động đi công tác, chi phí đi lại và tiền thuê chỗ ở cho người lao động đi công tác nếu có đầy đủ hóa đơn, chứng từ được tính vào chi phí được trừ khi xác định thu nhập chịu thuế. Trường hợp doanh nghiệp có khoán tiền đi lại, tiền ở, phụ cấp cho người lao động đi công tác và thực hiện đúng theo quy chế tài chính hoặc quy chế nội bộ của doanh nghiệp thì được tính vào chi phí được trừ khoản chi khoán tiền đi lại, tiền ở, tiền phụ cấp.

Trường hợp doanh nghiệp cử người lao động đi công tác (bao gồm công tác trong nước và công tác nước ngoài) nếu có phát sinh chi phí từ 20 triệu đồng trở lên, chi phí mua vé máy bay mà các khoản chi phí này được thanh toán bằng thẻ ngân hàng của cá nhân thì đủ điều kiện là hình thức thanh toán không dùng tiền mặt và tính vào chi phí được trừ nếu đáp ứng đủ các điều kiện sau:

– Có hóa đơn, chứng từ phù hợp do người cung cấp hàng hóa, dịch vụ giao xuất.

– Doanh nghiệp có quyết định hoặc văn bản cử người lao động đi công tác.

– Quy chế tài chính hoặc quy chế nội bộ của doanh nghiệp cho phép người lao động được phép thanh toán khoản công tác phí, mua vé máy bay bằng thẻ ngân hàng do cá nhân là chủ thẻ và khoản chi này sau đó được doanh nghiệp thanh toán lại cho người lao động.

Trường hợp doanh nghiệp có mua vé máy bay qua website thương mại điện tử cho người lao động đi công tác để phục vụ hoạt động sản xuất kinh doanh của doanh nghiệp thì chứng từ làm căn cứ để tính vào chi phí được trừ là vé máy bay điện tử, thẻ lên máy bay (boarding pass) và chứng từ thanh toán không dùng tiền mặt của doanh nghiệp có cá nhân tham gia hành trình vận chuyển. Trường hợp doanh nghiệp không thu hồi được thẻ lên máy bay của người lao động thì chứng từ làm căn cứ để tính vào chi phí được trừ là vé máy bay điện tử, quyết định hoặc văn bản cử người lao động đi công tác và chứng từ thanh toán không dùng tiền mặt của doanh nghiệp có cá nhân tham gia hành trình vận chuyển.” nghề nhân sự

2. Tiền phụ cấp điện thoại

Hiện tại, pháp luật hiện hành chưa quy định rõ về vấn đề này, chỉ quy định các khoản phụ cấp phải ghi rõ điều kiện được hưởng và mức hưởng trong hợp đồng lao động hoặc quy chế của Công ty

(Doanh nghiệp quy định phụ cấp tiền điện thoại bao nhiêu thì được miễn tiền thuế TNCN bấy nhiêu).

3. Tiền phụ cấp trang phục

Không quá 5 triệu/người/năm

Xem thêm Khoản 2.7 Điều 4 Thông tư 96/2015/TT-BTC lớp học xuất nhập khẩu tại hà nội

“2.7. Phần chi trang phục bằng hiện vật cho người lao động không có hóa đơn, chứng từ. Phần chi trang phục bằng tiền cho người lao động vượt quá 05 (năm) triệu đồng/người/năm.

Trường hợp doanh nghiệp có chi trang phục cả bằng tiền và hiện vật cho người lao động để được tính vào chi phí được trừ thì mức chi tối đa đối với chi bằng tiền không vượt quá 05 (năm) triệu đồng/người/năm, bằng hiện vật phải có hóa đơn, chứng từ.

Đối với những ngành kinh doanh có tính chất đặc thù thì chi phí này được thực hiện theo quy định cụ thể của Bộ Tài chính.” học xuất nhập khẩu ở bình dương

4. Tiền ăn giữa ca

Không quá 730.000 đồng/người/tháng khóa học xuất nhập khẩu hà nội

Xem thêm Khoản 4 Điều 25 Thông tư 27/2016/TT-BLĐTBXH

“4. Công ty thực hiện mức tiền chi bữa ăn giữa ca cho người quản lý công ty không vượt quá 730.000 đồng/người/tháng. Việc thực hiện chế độ ăn giữa ca theo hướng dẫn tại Thông tư số 22/2008/TT-BLĐTBXH ngày 15 tháng 10 năm 2008 của Bộ Lao động-Thương binh và Xã hội hướng dẫn thực hiện chế độ ăn giữa ca trong công ty nhà nước.”

5. Trợ cấp, phụ cấp khác

Ngoài ra, còn có nhiều khoản trợ cấp, phụ cấp khác không phải đóng thuế TNCN

Xem chi tiết trong bài viết: 11 khoản phụ cấp, trợ cấp không phải chịu thuế TNCN

Leave a Reply